Todos os anos, milhões de brasileiros enfrentam o desafio de declarar o Imposto de Renda à Receita Federal. Para muitos, esse processo pode parecer complicado e cheio de terminologias confusas. No entanto, com as ferramentas certas e conhecimento adequado, calcular seu imposto de renda pode ser muito mais simples do que você imagina. Neste artigo completo, vamos desmistificar o processo e mostrar como você pode calcular seu imposto de renda de forma fácil e eficiente, utilizando recursos como a calculadora de imposto de renda do Valor Central.

Entendendo o Imposto de Renda no Brasil

O Imposto de Renda da Pessoa Física (IRPF) é um tributo federal que incide sobre a renda e proventos de contribuintes residentes no país ou que recebam rendimentos de fontes brasileiras. Este imposto funciona de forma progressiva, ou seja, quem ganha mais paga mais, através de alíquotas que variam conforme a faixa salarial.

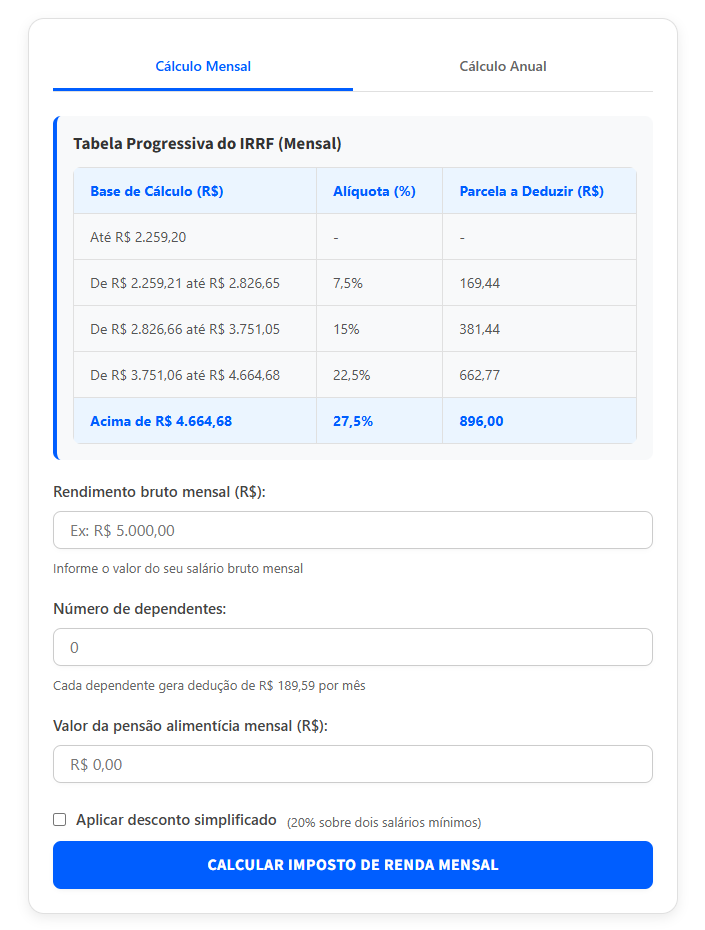

Em 2025, a tabela progressiva do IRPF mensal apresenta as seguintes faixas:

- Até R$ 2.259,20: isento (alíquota zero)

- De R$ 2.259,21 até R$ 2.826,65: alíquota de 7,5% (parcela a deduzir de R$ 169,44)

- De R$ 2.826,66 até R$ 3.751,05: alíquota de 15% (parcela a deduzir de R$ 381,44)

- De R$ 3.751,06 até R$ 4.664,68: alíquota de 22,5% (parcela a deduzir de R$ 662,77)

- Acima de R$ 4.664,68: alíquota de 27,5% (parcela a deduzir de R$ 896,00)

Estas informações são essenciais para calcular quanto você deve pagar de imposto sobre seus rendimentos mensais e anuais.

Quem Precisa Declarar o Imposto de Renda

Nem todos os brasileiros são obrigados a declarar o imposto de renda. A obrigatoriedade depende de diversos fatores, principalmente relacionados à renda recebida durante o ano-calendário. Para 2025 (ano-base 2024), você deve declarar o IR se:

- Recebeu rendimentos tributáveis acima do limite estabelecido pela Receita Federal

- Recebeu rendimentos isentos, não tributáveis ou tributados exclusivamente na fonte acima do limite definido

- Obteve ganho de capital na alienação de bens ou direitos

- Realizou operações em bolsas de valores, de mercadorias, de futuros e similares

- Possui bens e direitos com valor total superior ao estipulado pela Receita

- Passou à condição de residente no Brasil e encontrava-se nessa condição em 31 de dezembro

- Optou pela isenção do imposto sobre o ganho de capital na venda de imóveis residenciais

- Realizou atividade rural com receita bruta acima do limite determinado

Fique atento aos valores atualizados divulgados pela Receita Federal para cada ano-calendário, pois eles podem sofrer alterações.

Passo a Passo para Calcular seu Imposto de Renda

Calcular o imposto de renda pode parecer complicado, mas seguindo um passo a passo organizado, esse processo se torna mais simples. Veja como fazer:

1. Levante todos os seus rendimentos

Comece reunindo informações sobre todos os seus rendimentos do ano-calendário, incluindo:

- Salários e pró-labores

- Aluguéis recebidos

- Rendimentos de aplicações financeiras

- Pensões e aposentadorias

- Outros rendimentos tributáveis

2. Separe os rendimentos por categoria

Divida seus rendimentos em três categorias:

- Rendimentos tributáveis: como salários, aluguéis, etc.

- Rendimentos isentos e não tributáveis: como FGTS, seguro-desemprego, etc.

- Rendimentos com tributação exclusiva na fonte: como 13º salário, rendimentos de aplicações financeiras, etc.

3. Levante suas despesas dedutíveis

Reúna os comprovantes de despesas que podem ser deduzidas, como:

- Despesas médicas

- Educação (até o limite permitido)

- Previdência privada (PGBL)

- Pensão alimentícia

- Dependentes

- Contribuições à previdência oficial

4. Calcule a base de cálculo do imposto

A base de cálculo é obtida subtraindo-se as deduções permitidas do total de rendimentos tributáveis.

5. Aplique a tabela progressiva

Com a base de cálculo em mãos, utilize a tabela progressiva do IR para calcular o valor devido.

6. Desconte o imposto retido na fonte

Do valor calculado, desconte o que já foi retido na fonte durante o ano.

Calculadora de Imposto de Renda: Sua Aliada na Declaração

Uma calculadora de imposto de renda é uma ferramenta extremamente útil para facilitar todo esse processo de cálculo. Em vez de fazer contas manualmente e correr o risco de cometer erros, você pode utilizar uma calculadora online confiável, como a disponibilizada pelo Valor Central.

A calculadora de IR do Valor Central permite que você faça simulações mensais e anuais, considerando suas particularidades como número de dependentes, pensão alimentícia e outras deduções fiscais. Ela aplica automaticamente a tabela progressiva atualizada e fornece um resultado preciso sobre quanto você deve pagar de imposto ou se tem direito à restituição.

Deduções Permitidas no IR 2025

As deduções são despesas que podem ser abatidas da base de cálculo do imposto, reduzindo o valor a ser pago. Para 2025, as principais deduções permitidas são:

1. Dependentes

Cada dependente dá direito a uma dedução mensal de R$ 189,59, totalizando R$ 2.275,08 por ano. São considerados dependentes: filhos, enteados, cônjuges, pais, avós, entre outros que dependam financeiramente do contribuinte.

2. Despesas médicas

Não há limite para dedução de despesas médicas, desde que devidamente comprovadas. Isso inclui consultas, exames, internações, planos de saúde, tratamentos odontológicos e outros procedimentos de saúde.

3. Despesas com educação

As despesas com educação têm um limite anual por pessoa. Isso inclui mensalidades escolares, faculdades, cursos técnicos, profissionalizantes e de idiomas.

4. Previdência privada (PGBL)

Contribuições para planos PGBL podem ser deduzidas até o limite de 12% dos rendimentos tributáveis.

5. Pensão alimentícia

A pensão alimentícia estabelecida judicialmente pode ser deduzida integralmente.

6. Contribuição à previdência oficial

As contribuições ao INSS são totalmente dedutíveis da base de cálculo.

Utilizando a calculadora de imposto de renda do Valor Central, você consegue incluir todas essas deduções e verificar o impacto delas no valor final do seu imposto.

Rendimentos Tributáveis, Isentos e Não Tributáveis

É fundamental entender a diferença entre os tipos de rendimentos para calcular corretamente seu imposto:

Rendimentos Tributáveis

São aqueles sobre os quais incide o imposto de renda, como:

- Salários e pró-labores

- Aluguéis recebidos

- Rendimentos de trabalho autônomo

- Aposentadorias e pensões (exceto as isentas)

- Lucros e dividendos recebidos de empresas no exterior

Rendimentos Isentos e Não Tributáveis

São aqueles que não sofrem incidência do imposto de renda, embora precisem ser declarados:

- Indenizações por rescisão de contrato de trabalho

- FGTS e seguro-desemprego

- Bolsas de estudo

- Lucros e dividendos recebidos de empresas brasileiras

- Rendimentos de caderneta de poupança

Rendimentos com Tributação Exclusiva na Fonte

São rendimentos cujo imposto já foi retido na fonte e não podem ser compensados na declaração:

- 13º salário

- Rendimentos de aplicações financeiras

- Prêmios em dinheiro de loterias e sorteios

Como Utilizar a Calculadora de IR do Valor Central

A calculadora de imposto de renda do Valor Central é uma ferramenta gratuita e atualizada com as regras de 2025. Para utilizá-la de forma eficiente, siga estes passos:

- Acesse o site do Valor Central e encontre a calculadora de IR

- Escolha entre o cálculo mensal ou anual

- Informe seu rendimento bruto mensal ou anual

- Adicione o número de dependentes, se houver

- Informe o valor da pensão alimentícia, se aplicável

- Selecione se deseja aplicar o desconto simplificado

- Clique em “Calcular Imposto de Renda”

A calculadora fornecerá instantaneamente:

- O valor do imposto a pagar

- A alíquota efetiva aplicada

- O detalhamento das deduções

- O valor da renda líquida após o imposto

Esta ferramenta permite que você faça quantas simulações desejar, ajustando valores e parâmetros para entender melhor como cada aspecto afeta seu imposto final.

Dicas para Pagar Menos Imposto de Renda Legalmente

Existem estratégias legais, conhecidas como planejamento tributário, que podem ajudar a reduzir o valor do imposto devido:

1. Aproveite todas as deduções permitidas

Guarde comprovantes de despesas médicas e educacionais, declare dependentes e não esqueça de incluir contribuições à previdência.

2. Considere investir em PGBL

Se você faz a declaração completa, contribuições para PGBL podem reduzir sua base de cálculo em até 12% dos rendimentos tributáveis.

3. Faça doações incentivadas

Doações para fundos dos direitos da criança e do adolescente, fundos do idoso, projetos culturais e esportivos podem ser parcialmente deduzidas do imposto devido.

4. Distribua rendimentos entre dependentes

Se seus dependentes possuem bens que geram rendimentos, como aluguéis ou aplicações financeiras, declare esses valores em nome deles.

5. Compare a declaração simplificada com a completa

Use a calculadora de IR para simular ambas as opções e escolha a mais vantajosa. O desconto simplificado pode ser mais interessante se você tem poucas deduções a declarar.

Erros Comuns na Declaração e Como Evitá-los

Muitos contribuintes cometem erros que podem levar à malha fina ou a pagamentos desnecessários de imposto. Confira os mais comuns:

1. Omissão de rendimentos

Todos os rendimentos recebidos no ano-calendário devem ser declarados, mesmo aqueles isentos ou já tributados na fonte.

2. Deduções sem comprovação

Só declare deduções que você possa comprovar com recibos, notas fiscais ou outros documentos.

3. Informações inconsistentes

Verifique se os valores informados por você estão de acordo com os informados pelas fontes pagadoras.

4. Dependentes declarados em mais de uma declaração

Cada dependente só pode ser declarado por um contribuinte.

5. Despesas médicas indevidas

Só são dedutíveis despesas médicas próprias ou de dependentes. Despesas com terceiros não são dedutíveis.

Uma boa maneira de evitar esses erros é utilizar uma calculadora de imposto de renda confiável como a do Valor Central para fazer simulações antes de enviar sua declaração oficial.

Prazo e Multa por Atraso na Declaração

A Receita Federal estabelece um prazo específico para a entrega da declaração, geralmente entre março e abril de cada ano. Em 2025, é importante ficar atento ao prazo divulgado e não deixar para última hora.

A multa por atraso na entrega da declaração é de 1% ao mês sobre o imposto devido, com valor mínimo de R$ 165,74, podendo chegar a 20% do imposto devido. Além disso, o contribuinte que atrasa a declaração fica impedido de receber restituições até a regularização da situação.

Usando a calculadora de IR do Valor Central com antecedência, você pode se planejar melhor e evitar correria de última hora, diminuindo as chances de erros ou atrasos.

Perguntas Frequentes sobre Imposto de Renda

O que é a declaração pré-preenchida?

É uma facilidade oferecida pela Receita Federal onde boa parte das informações já vem preenchida com base em dados fornecidos por fontes pagadoras, instituições financeiras e declarações anteriores.

Posso deduzir gastos com empregados domésticos?

A dedução com empregados domésticos não está mais disponível nas declarações atuais.

Como declarar investimentos?

Investimentos devem ser declarados na ficha de “Bens e Direitos”, e seus rendimentos conforme a natureza (tributáveis, isentos ou com tributação exclusiva).

O que acontece se eu não declarar o imposto de renda?

Quem é obrigado a declarar e não o faz fica sujeito a multa, inclusão no cadastro de pendências, impossibilidade de obter certidões negativas de débitos e pode ter problemas com operações bancárias.

Como saber se caí na malha fina?

Consulte seu extrato no e-CAC (Centro Virtual de Atendimento) da Receita Federal para verificar se há pendências em sua declaração.

Utilizar uma calculadora de imposto de renda atualizada como a do Valor Central ajuda a responder muitas dessas dúvidas e evitar problemas com sua declaração.

Conclusão

Calcular o imposto de renda não precisa ser uma tarefa complicada ou estressante. Com o conhecimento adequado sobre as regras e utilizando ferramentas como a calculadora de IR do Valor Central, você pode simplificar muito esse processo.

A calculadora de imposto de renda gratuita disponibilizada pelo Valor Central é uma aliada poderosa, permitindo simulações mensais e anuais, considerando suas particularidades como dependentes e deduções fiscais. Com ela, você consegue fazer planejamento tributário eficiente e entregar sua declaração com mais segurança.

Lembre-se de manter seus documentos e comprovantes organizados ao longo do ano, aproveitar as deduções permitidas e estar sempre atento às atualizações nas regras do imposto de renda. Dessa forma, você não só cumpre suas obrigações fiscais corretamente, mas também pode encontrar oportunidades legais de pagar menos imposto.

Faça simulações regularmente usando a calculadora de imposto de renda do Valor Central e mantenha-se informado sobre mudanças na legislação tributária. Assim, o imposto de renda deixará de ser um bicho de sete cabeças e se tornará apenas mais uma etapa da sua organização financeira pessoal.

Este artigo foi atualizado com as regras e valores vigentes para a declaração do Imposto de Renda 2025 (ano-base 2024). Para simulações personalizadas, utilize a calculadora de imposto de renda gratuita do Valor Central disponível em nosso site.

📲 Receba nosso conteúdo Grátis!

Entre no canal e receba nossos conteúdos assim que forem publicados. Sem spam. Só conteúdo que importa para te manter informado.